05 Dec Firmaautode maksustamine 2018 ja erisoodustus

Senini kehtinud süsteem

Seni kehtis põhimõte, kui peetakse sõidupäevikut, siis vastavalt erasõitude määrale tuli hüvitada 0,3 eurot kilomeetri kohta tööandjale. Kui sõidupäevikut ei peeta, siis on erisoodustuse määr fikseeritud 256 eurole, millelt tasutakse erisoodustusmakse 170 eurot sõltumata auto väärtusest või vanusest.

Milline on uus süsteem?

2018. aastast kehtib nendele firmaautodele, millega tehakse nii töö- kui ka erasõite kilovatipõhine erisoodustuse hinna arvestus. Ühe kilovati hinnaks on 1,96 eurot. Kui auto on üle viie aasta vana, on erisoodustuse määra vähendatud 25% ja hinnaks 1,47 eurot. Andmeid sõiduki mootori võimsuse kohta võetakse liiklusregistrist.

Teisisõnu, enam ei saa pidada kilomeetripõhist arvestust ja maksukohustusest ei pääse ka erasõitude hüvitamisega tööandjale. Ainsaks võimaluseks erasõitude deklareerimiseks on vanuse- ja kilovatipõhine maksubaasi arvestus. Oluline on ka see, et segakasutuses oleva auto kohta sõidupäevikut enam ei pea pidama. Küll aga tuleb mõista, et auto eest maksad igakuiselt ikkagi, kas sa sõidad sellega või mitte.

NB! Kui on teada, et kuu jooksul autot segakasutuses ei kasutata, siis tuleb muuta märget Maanteametis ning mainitud kuul erisoodustust tasuma ei pea. Käibemaksu osas kehtib endiselt varasemalt valitud tagasiarvamise piirang 50%. Loe märkmest täpsemalt alt.

Kuidas käib arvestus?

Firmaautode maksustamine 2018 on erisoodustus. See tähendab, et segakasutuses oleva auto pealt arvestatakse nii tulu- kui ka sotsiaalmaksu.

Toome näite. Oled soetanud ettevõttele 2017. aasta Scoda Octavia, mille võimsus on 77Kw. Erisoodustuse suuruse saad teada, kui korrutad 77kW 1,96 euroga. See teeb 150,92 eurot. Sellest omakorda arvutatakse erijuhtude tulumaks (150,92*0,25) saad tulemuseks 37,72 eurot. Edasi arvutatakse erisoodustuse sotsiaalmaks. Selleks liidetakse kaks eelmist (150,92+37,72) kokku ja korrutatakse sotsiaalmaksumääraga 0,33 ja saadakse tulemuseks 62,26. Kokku on erisoodustuse pealt makstavad maksud siis (37,72+62,26)= 99,98.

Sarnane arvutuskäik tuleb teha ka vanema autoga, kus erisoodustuse maksubaasiks on vastavalt 77 kW*1,47 eurot. Erisoodustust ei teki maksustamisperioodil, kui sõiduauto on ajutiselt liiklusregistrist kustutatud või registrikanne on peatatud.

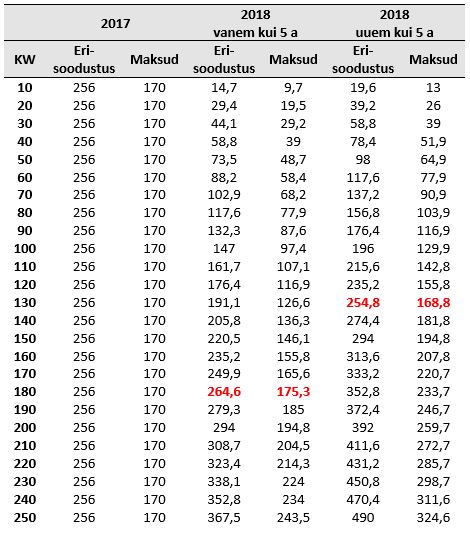

Kordame üle! Erisoodustuse maksubaasiks on 150,92 eurot. Sellelt tasutakse tulu- ja sotsiaalmaks 99,98 eurot. Seni kehtinud süsteemi vastavad numbrid olid 256 ja 170 eurot. Seda siis, kui sul sõidupäevikut ei olnud. Seega võib juhtuda, et uus süsteem on nõrga ja vana auto puhul hoopiski odavam. Uuemate ja võimsamate autode puhul on see kulukam. Kusjuures uue auto puhul muutub erisoodustuse hind kallimaks autodel alates 130 kilovatist ja vanematel autodel 174 kilovatist.

Mille järgi teatakse, kas tegemist on segakasutuses oleva auto või töösõitudeks kasutatava autoga?

Selleks tuleb teha Maanteeameti liiklusregistrisse märge. Märge tehakse nende autode kohta, mida kasutatakse ainult töösõitudeks, vastasel juhul peetakse sõiduautot automaatselt segakasutuses olevaks. Toiming on riigilõivuvaba ja seda saab teha e-teeninduses või Maanteeametis koha peal. Märget võib muuta üks kord kuus.

Kui ettevõtjal endal on märkme tegemine keeruline, siis on võimalik anda volitused ka raamatupidajale, kes teeb vajalikud toimingud. Volitusi saab anda nii Maanteeameti e-teeninduses kui ka volikirja alusel.

PANE TÄHELE! Märge liiklusregistrisse tuleb teha juba uue aasta alguses. Maanteeameti e-teeninduses on teavitamise võimalus 2017. aasta detsembrikuu keskpaigast. Märkme tegemine on uue süsteemi puhul äärmiselt oluline ja kogu arvestussüsteemi aluseks. Sellest lähtuvalt tuleb maksta nii erisoodustust kui ka toimub käibemaksu arvestus.

Ole eriti hoolas käibemaksu arvestamisel!

Ainult töösõituteks mõeldud auto pealt saab käibemaksu tagasi arvestada 100% ja segakasutuses autode pealt maksimaalselt 50%. Kui auto käibemaksu arvestuseks on valitud 50% (auto on segakasutuses), siis see kehtib järgmised 12 kuud. Seda isegi siis, kui autole tehakse jooksvalt uus märge ja seda kasutatakse ainult töösõitudeks. Sellisel juhul ei tule maksta enam erisoodustust, kuid käibemaksu arvestus 50% jääb endiselt paika.

Teine oluline märkus on see, kui auto oli varasemalt soetatud käibemaksuarvestusega 100% (autot kasutatakse ainult töösõitudeks) ja sisendkäibemaks arvati maha täies ulatuses ning kahe aasta jooksul võetakse sõiduauto kasutusele erasõitudeks, siis tuleb soetamisel maha arvatud sisendkäibemaksu korrigeerida. See tähendab, et tuleb sisendkäibemaksuna mahaarvatud käibemaksust 50% riigile tagastada

Näiteks! Sa soetasid endale tööauto. Teed sellega ainult töösõite ja oled arvestanud 23 kuud makse tagasi 100%, kuid 24 kuul muutub auto segakasutuses olevaks. Sellisel juhul tuleb riigile tagastada maha arvatud käibemaks 50% ulatuses, kusjuures ka auto soetusmaksumuselt.

Teed ainult töösõite?

Kui väidad, et sa teed ainult töösõite, siis erisoodustust maksma ei pea. Küll aga tuleb olla valmis kontrolliks ning igati tõendama, et autoga ei ole tehtud isiklikke sõite. Isiklike sõitude tegemine on keelatud ja nende tegemine tehtud võimatuks.

Isikliku auto kasutamise maksuvaba hüvitis jääb samale tasemele – 335 eurot kuus, kuid siin on hüvitamise aluseks sõidupäevik.

Mida meie soovitame?

- Kontrolli, et sinu autot kasutatakse vastavalt sihtotstarbele!

- Kui sa ei ole kindel, mida edasi teha, siis küsi nõu spetsialistilt!

- Loe lisaks Emta-st.

- Kaalu hoolega, kas valearvestusega kaasnevad probleemid on seda väärt, et hiljem tasuda tagasi käibemaksu ja erisoodustust.

- Erisoodustus on mugavusmaks ja teatud tingimustel on selle tasumine tõeline luksus. Ei mingit tõendamist ja kõik seonduvad kulud on ettevõtja kanda!